更新时间:2015-05-10 16:11:45来源:证券市场红周刊

五只基金提高申购费

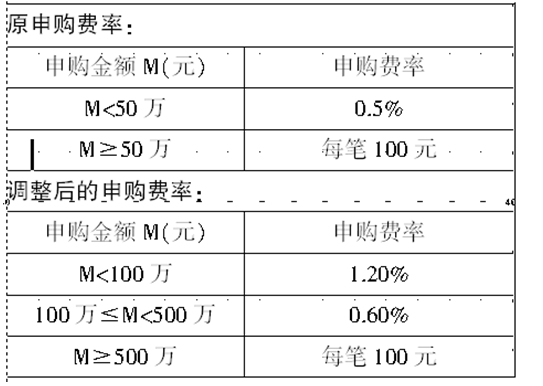

在公募基金行业有一种常态现象就是“打折”,这也是第三方基金销售公司惯用的手法,通过申购费的折扣来吸引投资者。然而,近期市场发生了一件颇具玩味的事情,鹏华基金将提高旗下分级基金的申购费。自5月12日起,调整鹏华资源分级、中证800证保分级、中证800地产分级、中证传媒分级、中证国防分级5只基金的申购费(见附表)。我们不禁困惑,反其道而行的做法意欲何为?

这需要从分级基金的套利讲起。分级基金将母基金份额分拆为A类份额、B类份额,其中母基金可以场内申购、赎回,A类份额、B类份额在二级市场交易。打个比方,2份指数基金可以分拆为1份A、1份B,当然也能将1份A、1份B合成为2份指数基金。

A类份额、B类份额在二级市场交易,主要受到投资者情绪的影响。比如,在A股市场大幅上涨的环境下,激进投资者就会大规模买入B类份额来分享股票市场的杠杆收益,此时分级基金往往出现整体溢价,即A类份额、B类份额的合成价格大幅高于母基金净值。这个时候,投资者就有了一个朴素的想法:A类份额、B类份额加起来和母基金是同一个东西,但是同物不同价,就存在套利的机会。如果按照净值申购母基金将其分拆为A类份额、B类份额,然后卖出就可以获得套利收益。

从原理来说的确是这样子,但是实际情况并没有那么简单:首先,投资者第一个交易日申购母基金,第二个交易日分拆母基金为A类份额、B类份额,第三个交易日卖出A类份额、B类份额。这中间存在两个风险点:(1)市场在这两天出现下跌造成母基金净值亏损的风险;(2)整体溢价率在第三个交易日回落的风险导致套利失败。

其次,投资者必须准确计算出分级基金实时的整体折溢价率,而这又涉及基金仓位水平等。比如,之前中航军工分级没有建仓,但是军工指数大幅上涨,如果投资者按照指数基金来估算母基金的实时净值,就会发现该分级基金整体大幅折价,而实际上该产品是整体溢价交易。如果投资者盲目地买入中航军A、中航军B进行合并赎回套利,就会发现自己不但没有套利,而且还出现了亏损。

上调申购费缓解套利资金的打压

分级基金溢价套利存在较大的不确定性,尤其是做过几次溢价套利的投资者更能体会到这种投资的风险。但分级基金较低的申购费使得不少投资者蠢蠢欲动,当分级基金出现小幅溢价就积极参与其套利,造成分级基金面临大量的套利资金打压,甚至出现了踩踏事件。比如,前段时间投资者大量买入环保B,使得申万环保分级整体溢价,然而大量套利资金的打压,使得在第三个交易日该分级基金出现了整体折价,前期买入环保B的投资者损失惨重,而且套利的投资者也套不到任何利润,这就是大量套利资金踩踏造成的结果。

鹏华基金本次提高申购费有个特点,即小额申购费增加、大额申购费不变,这就减缓了小额投资者申购对于该产品的冲击。分级基金的套利本身是一个相对专业的事情,过度申购套利往往会对A类份额、B类份额造成较大的打压,这或许是该基金上调申购费的原因。对于大额投资者(资金量大于500万)来说,申购费并没有增加。但对于普通的小额投资者,提高申购费无疑使得小散们参与溢价套利的门槛变高、机会变少。

在分级基金领域,还有一种做法就是免申购费,如国泰食品、国泰有色等,这种申购费的设置更多地是在“控制分级基金整体溢价率、保证B类杠杆倍数”的角度做文章。因为分级基金免申购费,使得分级基金出现一点点溢价,投资者利用机会进行“底仓套利”来抑制分级基金的整体溢价率,来保障B类份额杠杆倍数的相对稳定。

最后不管怎样,对于大额客户来说,这两种方式都殊途同归,但小额投资者对此应有另一番解读。