更新时间:2016-11-21 08:32:29来源:采编

【角逐年末座次 股票型基金“竞跑”胶着】进入四季度,公募基金陆续开启年底冲刺模式。金牛理财网数据显示,截至11月18日,主动股票型基金前两名今年净值增长率差距仅0.05个百分点,稍有不慎,前一名就会被后一名赶超。在如此胶着的“竞跑”中,基金经理纷纷发力特色化策略,以期在年底的收官和未来的产品发展上赢得先机。

进入四季度,公募陆续开启年底冲刺模式。金牛理财网数据显示,截至11月18日,主动股票型基金前两名今年净值增长率差距仅0.05个百分点,稍有不慎,前一名就会被后一名赶超。在如此胶着的“竞跑”中,基金经理纷纷发力特色化策略,以期在年底的收官和未来的产品发展上赢得先机。

进入四季度,公募陆续开启年底冲刺模式。金牛理财网数据显示,截至11月18日,主动股票型基金前两名今年净值增长率差距仅0.05个百分点,稍有不慎,前一名就会被后一名赶超。在如此胶着的“竞跑”中,基金经理纷纷发力特色化策略,以期在年底的收官和未来的产品发展上赢得先机。

主动股票型基金“竞跑”动力足

上周,在撑起3200点四天之后,大盘再次回落,继续维持震荡态势,主动股票型基金近一年来可谓负重前行。尽管如此,各类基金仍在年末开启了净值增长速率大比拼。事实证明,标准主动股票型基金今年“竞跑”实力不俗。

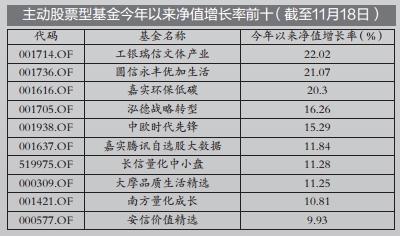

据金牛理财网的数据,截至11月18日,主动股票型基金中,今年以来净值增长率排名前十位的分别是工银瑞信文体产业、圆信永丰优加生活、嘉实环保低碳、泓德战略转型、中欧时代先锋、嘉实腾讯自选股大数据、长信量化中小盘、大摩品质生活精选、南方量化成长、安信价值精选,今年以来净值增长率分别为22.02%、21.07%、20.30%、16.26%、15.29%、11.84%、11.28%、11.25%、10.81%、9.93%。

绩优股基基金代码基金简称今年以来收益手续费操作001714工银文体产业股票22.02%1.50% 0.15%购买 开户购买001736圆信永丰优加生活21.07%1.50% 0.15%购买 开户购买001616嘉实环保低碳股票20.30%1.50% 0.15%购买 开户购买001705泓德战略转型股票16.26%1.50% 0.15%购买 开户购买001938中欧时代先锋股票15.35%1.50% 0.15%购买 开户购买001637嘉实腾讯自选股大数据策略股票11.84%1.50%购买 开户购买519975长信量化中小盘股票11.25%1.50% 0.15%购买 开户购买000309大摩品质生活股票11.25%1.50% 0.15%购买 开户购买,银河证券,截至日期:2016-11-18

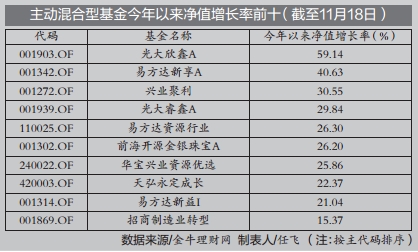

主动混合型基金中,今年以来净值增长率排名前十位的分别是光大欣鑫A、易方达新享A、兴业聚利、光大睿鑫A、易方达资源行业、前海开源金银珠宝A、华宝兴业资源优选、天弘永定成长、易方达新益I、招商制造业转型,今年以来净值增长率分别为59.14%、40.63%、30.55%、29.84%、26.30%、26.20%、25.86%、22.37%、21.04%、15.37%。

从数据上来看,主动股票型基金前十名今年以来净值增长率差距甚小,如长信量化中小盘、大摩品质生活精选,彼此差距仅为0.03个百分点;而前两名工银瑞信文体产业、圆信永丰优加生活的差距也仅为0.05个百分点,排名争夺非常胶着。整体来看,主动股票型基金“竞跑”实力不俗。

特色持仓助力基金弱市突围

根据公募基金经理经验,年底排名大战理应在所持重仓股上下工夫,期待短线投资机会。不过,弱市乌云笼罩下的股票型基金仓位数据又见新低。

从三季度股票仓位来看,基金股票仓位降至最近四个季度以来的新低。按照银河证券基金分类,截至三季度末,1173只标准股票型基金、偏股混合型基金和灵活配置混合型基金股票仓位分别为86.88%、81.89%和49.18%,整体仓位为66.99%,不仅低于二季度末的69.24%,也低于一季度末68.04%和去年四季度67.64%的整体仓位。

不少基金公司投资总监表示,指数的参考意义正被弱化,需将重点放在对个股的挖掘和把握上,寻求特色化策略贯穿投资始末。

首先,有机构认为当前应在成长和估值中寻找平衡。南方基金总裁助理兼首席投资官(权益)史博表示:“看好绩优的一线蓝筹股和二线蓝筹股,偏爱低估值、高分红股票,比如公用事业、银行、家电等行业。”数据显示,他所管理的南方新优享在行业选择上就注重制造业和金融业,占净值的比例分别为36.17%和3.93%。据介绍,该基金近半年与近三个月均保持着同类型基金前5%的水准。

其次,有机构认为当前仍是布局避险资产时机,且应抓住“沪港深”机遇。前海开源基金从2015年12月8日第一只“沪港深”主题基金成立以来,已陆续有14只“沪港深”主题基金问世(A、C份额合算),布局时间相对较早。金融界基金数据显示,首只前海开源沪港深蓝筹精选基金今年以来涨幅达13.93%,业绩表现跻身同类前2%。此外,前海开源金银珠宝混合A获得三季度末灵活策略型基金业绩冠军,截至11月17日,今年以来区间回报上涨29.32%,仍居同类排名前茅。

当然,并非所有的机构都敢对“深港通”机遇放手一搏。相比非银行系思路,银行系投资策略偏稳妥,注重“收益为王”。某银行背景基金管理机构有关人士告诉记者,未来不大可能在“沪港深”主题上下工夫。“因沪港深标的是股票,大规模资金对风险厌恶,只可能是局部资金布局,大量资金还是相对认可债券、货币等标的。”

此外,也有机构认为抱团持股“中小创”机遇可期。据天相三季度基金重仓数据统计,除格力电器、贵州茅台、网宿科技等消费品、家电、软件服务优势行业个股以外,类似像必康股份、长海股份、新海股份等中小创个股也被众多基金重仓持有。

据记者统计,必康股份被上投摩根基金旗下12只基金共同持有,合计持股高达3021.28万股,占流通股比例为10.75%。长海股份和新海股份则均为华安基金重仓股,分别被11只和10只华安基金旗下产品持有。此外,宝盈基金、中邮创业基金、富国基金、易方达基金也表现出抱团选股态势,部分个股被合计持仓比例占流通股本接近或超20%。

一位重仓“中小创”股票的基金经理告诉记者,这样做的原因是市场上最大变化往往发生在中小成长股上,且A股风格偏向成长股,当中小市值股票具备成长故事,市场往往表现兴奋,股价就会出现大幅波动,甚至是大涨。

反弹行情助推股基高调“收官”

11月7日以来,两市交易成交量呈现出稳步放大格局,特别是在11月14日,成交量放大现象明显。近期,随着大盘冲击3200点,市场整体格局趋于回暖,有望催化股票型基金竞跑势头。不少基金公司投资总监及基金经理认为,年底利好因素增多,或酝酿股基“收官”唱出高调戏。

史博认为,相对来说,年底及明年的股市机遇会大于今年。他解释说,整个市场无风险收益水平仍有下行压力,尤其是固定收益市场和理财市场收益率。“未来固定收益类产品的资产荒或许会越演越烈,将会导致一部分资产向权益市场转移。”

从基本面上看,因房地产行业对中国宏观经济拉动作用明显,在限购新政背景下,有市场分析人士预测,明年国家将会加大基建投资力度,以保持经济相对平稳增长。同时,在这种背景下,货币政策可能会有所收紧,但整体而言仍会是比较理性、中性的货币政策。

融通基金投资总监商小虎向记者表示:“市场从9月底至今的反弹力度和时间强于一致性预期,大盘底部已逐渐抬升,形成较强的支撑区间,未来经过一定盘整后,预计会大概率向上突破。”商小虎解释,看好市场的理由是目前在流动性相对充裕的环境下,A股相较于海外权益资产、其他非权益资产例如债券、黄金、楼市,已具备较高性价比,因此将受到海内外资金偏爱。

与此同时,近日有消息指出,部分地方政府已在与社保签署委托合同,准备将养老金委托给社保统一管理,再由社保委托部分基金管理人。这表明,年内养老金入市的可能性较大。前海开源基金首席经济学家杨德龙认为,只要市场有增量资金预期,投资者的风险情绪就会提高,养老金入市将有利于A股。

此外,今年政府已批准3批规模上万亿元的PPP项目,且目前落地率很高,表明社会资本已向PPP工程聚拢。杨德龙分析,轨道交通板块将受益。“从四季度开始,‘一带一路’板块中不少个股出现30%的拉升,我认为这与PPP工程超预期有关。”此外,“深港通”一旦开通,再加上此前已开通的“沪港通”,将使A股实现全面的互通互投。杨德龙表示,这有利于缩小A股与港股之间的估值差距,A股蓝筹股的估值将有望提升。