更新时间:2017-02-20 11:30:45来源:互联网

去年以来,整个资管行业都经历了去杠杆的过程,特别是监管层出台一系列新规,私募资管产品杠杆被严格限制在2倍以内。而作为面向普通大众理财的杠杆工具,分级基金也在去年开启了去杠杆过程,一方面表现在沪深两大交易所出台了分级基金交易新规,大幅提高投资门槛。另一方面,分级基金暂停审批之后,已成立未上市分级基金纷纷清盘或者转型为普通指数基金。

而今进入2017年1个多月时间,已上市的存量分级基金也正式开启了处置之路,一些规模较小、本身就跌破5000万元红线的迷你分级基金率先行动,转型为普通指数基金似乎成为主要选择。

证监会网站昨日公布的最新一期基金变更注册信息显示,一只股票分级基金和一只债券分级基金的变更注册申请于2月首周获得证监会受理。其中国金基金作为管理人、光大银行作为托管人的“沪深300指数分级基金”,拟变更为“沪深300指数增强基金”,该变更申请材料的接收日为1月24日,受理日为2月6日;德邦基金作为管理人、交通银行作为托管人的“德信中证中高收益企债指数分级基金”,拟变更为“德信中证中高收益企业债指数基金(LOF)”,该变更申请材料的接收日为2月3日,受理日为2月9日。

这两只分级基金也成为2017年以来首批提交转型申请的分级基金,从转型方向看,均是变更为普通的指数基金,继续跟踪原有指数,不再进行分级运作。

基金君发现,这两只分级基金规模均不大,其中国金沪深300指数分级基金规模早已跌破5000万元,去年底资产净值为2943.19万元,而该基金去年四个季度末资产净值规模均在3000万元左右徘徊,按照有关规定,属于必须向监管层提交处置方案的情形。

而在2016年四季报中,国金沪深300指数分级基金也披露了处置方案,该基金在季报中称:“本基金资产净值持续低于五千万元。根据《公开募集证券投资基金运作管理办法》的规定,基金管理人决定转换本基金的运作方式,变更为普通指数增强型基金。本基金管理人已向中国证监会报告上述情形,并根据中国证监会的要求,向深圳证券交易所、中国证券登记结算有限公司提出申请,确认本基金转型操作的具体事项,待所有文件齐备后,本基金管理人将向中国证监会提交正式的基金转型申请”。

可以看出,由于规模持续低于5000万元,国金沪深300指数分级基金作为一只迷你基金转型为普通指数增强基金很大程度上属于被动操作。

和国金沪深300指数分级基金被迫转型不同,德邦基金将旗下“德邦德信中证中高收益企债指数分级基金”进行转型主要是因为产品即将到期。德邦德信分级基金成立于2013年4月25日,到期日为今年的4月25日。该基金契约中已经有到期转型为普通指数基金的条款,因此,此次在临近到期的情况下提交变更注册也是按照程序进行。

国金沪深300指数分级和德邦德信分级各具有一定代表性,根据集思录数据统计,截至目前,包括德邦德信分级B在内,共有8只债券分级B上市交易。而其中除了多利进取和互利B存续期为永续之外,其余6只均有固定期限,而且到期时间均在2017年,包括永益B、鼎利B、惠丰B、中银互B和汇利B等几只分级B,到期日在5月份到10月份之间。随着这些分级B到期转型或者清盘,债券分级B将仅剩两只。而剩下的两只永续分级B在分级交易新规生效后规模是否会逐步萎缩,并沦为迷你基金不得不转型也值得关注。

相比规模较小的存量债券分级基金而言,存量股票型分级基金数量较多,整体规模较大,除了个别品种有到期日之外,大多数属于无固定期限永续运作。不过,股票型分级基金市场本身存在强者恒强,规模两级分化的局面。有不少基金规模过小,场内流动性不佳,而5月1日分级新股生效后,预计会加速这类迷你分级基金的边缘化和规模进一步缩水。最终因为规模过小不得不转型甚至清盘。

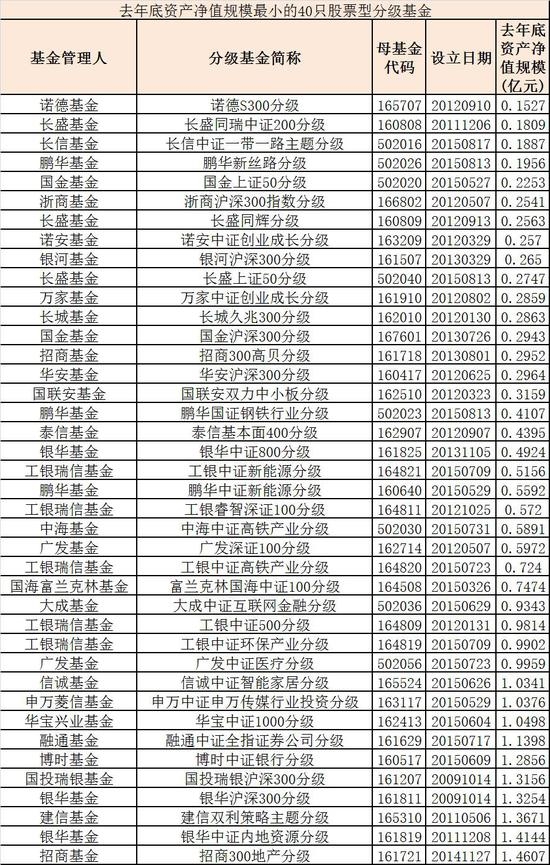

根据天相投顾统计显示,截至去年底,已上市的100余只股票型分级基金中,共有超过30只资产净值规模不足1亿元,包括国金300分级在内,共有20只资产净值规模不足5000万元,如果规模持续低于该红线,基金管理人必须按照规定要监管层报告并提交解决方案。

规模最小的诺德深300分级、长盛同瑞中证200分级、长信中证一带一路主题分级和鹏华新丝路分级资产净值规模均低于2000万元。可以说,本身规模过小,而且又是分级基金,这些品种未来都面临较大的处置压力。

不过,在最新的季度报告中(即2016年四季报),各只迷你分级基金似乎各有不同的打算。

不过,在最新的季度报告中(即2016年四季报),各只迷你分级基金似乎各有不同的打算。

诺德深300分级:

“本报告期内,本基金存在连续六十个工作日出现基金资产净值低于五千万元的情形,本基金管理人以及相关机构正在就可行的解决方案进行探讨论证”。

长盛同瑞中证200指数分级:

“本基金自2016年10月1日至2016年12月31日期间出现连续60个工作日基金资产净值低于5000万元的情形,本基金管理人已向中国证监会报告本基金的解决方案”。

长信中证一带一路主题分级:

自2016年4月13日至2016年7月8日,本基金资产净值已连续六十个工作日低于五千万元,本基金管理人已向中国证监会报送了解决方案。截至报告期末2016年12月31日,本基金资产净值仍低于五千万元。

国金上证50分级:

“本报告期内,本基金资产净值持续低于五千万元。根据《公开募集证券投资基金运作管理办法》的规定,基金管理人决定转换本基金的运作方式,变更为普通指数增强型基金。本基金管理人已向中国证监会报告上述情形,并根据中国证监会的要求,向上海证券交易所、中国证券登记结算有限公司提出申请,确认本基金转型操作的具体事项,待所有文件齐备后,本基金管理人将向中国证监会提交正式的基金转型申请”。

银河沪深300指数分级:

“本报告期内,《公开募集证券投资基金运作管理办法》实施后,本基金已连续60个工作日出现资产净值低于五千万元的情形。我司已于2016年4月向中国证券监督管理委员会提交了《关于银河沪深300成长增强指数分级证券投资基金基金净值连续60个交易日低于5000万元解决方案的报告》”。

万家中证创业成长分级:

“本报告期内本基金自10月1日至12月31日基金资产净值连续60个工作日低于五千万元。我公司已经将该基金情况向证监会报备,公司将加强该基金的宣传工作、组织相关营销,引入机构投资者,争取尽早解决该基金规模较小的情况”。

可以看出,一些基金管理人已经积极提交了处置方案,一些还处于论证阶段,一些则仍然努力通过扩大规模的方法保壳儿。

但对于迷你分级基金来说,5月1日即将实施的交易新股将是加速其规模缩水的分水岭。业内普遍预期,投资门槛的提高将使分级B场内交易活跃度和流动性大降,届时这类基金可能会被进一步边缘化,从而加速处置进程。

而对于那些有到期日的产品来说,到期后如何处置也值得关注,今年将有申万中小板分级、招商中证商品分级、长盛同辉分级到期,其中申万中小板分级到期日为5月7日。

(:DF058)