更新时间:2022-04-01 21:00:47来源:网络整理

经历了2018年的阴霾,基金市场开始有了长足的进步。虽然今年年初,股市在疫情影响下大幅下挫,但整体来看,大家还是收获颇丰。丰厚的回报也带动公募基金规模突破3万亿。其中,一类“朴实无华”的稳健型基金今年迎来了大爆发。

发行规模飙升400%

今年,短短10个月,公共资金首次突破18万亿大关。

基金业协会数据显示,截至10月底,今年公募基金规模增长超过3.5万亿,增幅近24%。

其中,一方面,股权基金表现突出,带动了产品的发行。今年,主动型股票基金的总发行规模也超过了1.5万亿,占了半壁江山。

另一方面是ETF和“固定收益+”产品的爆发式增长。以“固定收益+”产品为例,根据wind数据,截至12月9日,发行规模为35.77.88亿,而去年仅为690亿。不到一年的时间,发行规模暴涨了400%以上。

上周末,有朋友说最近有多少“固定收益+”基金在发,感觉很莫名其妙。今年前11个月,普通股基金和部分股票混合型基金的回报率均在40%以上。是不是很香,为什么要买这个“固定收益+”?

我看了看。截至今年12月9日,二级债基平均回报为7.28%,部分债混合股平均回报为8.55%(数据来源:wind,2020.01.01-2020.12.09).在收益方面,今年“固定收益+”确实无法与股权基金抗衡。

但是啊,投资不仅仅是收入。所以,我给这位朋友上了一堂很好的补课。

“固收+”的魅力

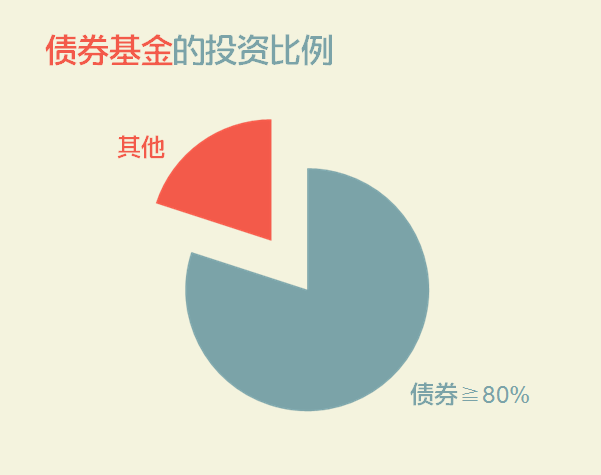

“固定收益+”产品主要有两种类型,一种是二级债权型基金,股权上限为20%;另一种是部分债务混合型基金,股权上限为30%。

下图为偏债混合型基金与沪深300的走势对比。可以看出,与沪深300相比,偏债型混合型基金的收益率曲线更加均衡,之后的收益也更好。长期积累。踏踏实实走好。

(数据来源:Wind;2010 年 11 月 24 日 - 2020 年 11 月 23 日)

股票是高度波动的资产。如果配置过高,当股市涨跌时,不成熟的投资者必然会涨涨跌跌,最终对收益造成很大影响。

2019年股票型基金也很红火,但根据2020年1月发布的《个人投资者股票型基金研究白皮书》,在过去的一年里,近39%的受访者表示在过去一年,其中一半人亏本。超过 10%。

资金很热,但很多基督徒还没有赚到钱。

股票和债券组合均衡的基金,曲线比较平滑,比较容易长期持有。

一般来说,“固收+”产品会选择高等级信用债等高安全性资产作为底部仓位,提供基金的基本收益。阶级意味着提高收入。

另一小部分资产用于购买股票、新合约、可转债、股指期货等,在严格控制回撤的前提下,努力提升盈利。可以说是攻守兼备。

现在,银行理财收益“破4”已成常态。根据溥仪标准的监测数据固收类基金和权益类基金,11月份,303家银行共发行银行理财产品6,391只。其中,封闭式预期收益人民币产品的平均收益率为3.76%。

很多对婴儿基金和银行理财收益不满意的投资者都在努力寻找新的奶酪。与股票型基金相比,“固收+”产品表现更加稳定,在一定程度上可以替代银行理财。

而且,在股市表现不佳的年份,“固定收益+”产品的影响相对有限,可以满足大家的资产配置需求。

今年的火爆很可能只是一个开始。

一个12年的老手

目前市场上不断有“固定收益+”的产品,我们该如何选择呢?

在我看来,一方面,基金经理必须对大类基金和固定收益产品有足够的投资经验;另一方面,基金经理背后必须有一个强大的团队。除了深耕债券,股权资产还必须有足够的研究深度。,协助基金经理做好赚“+”的工作。

中欧“固收+”团队负责人黄华就符合这两点。

黄华拥有12年证券行业从业经验和3年公募投资经验。加入中欧基金前,黄华在平安资产管理工作,带领团队管理的保险资产高达5000亿元,业绩连续五年超过同类账户的平均收入和业绩基准。

在投资方面,黄华擅长获得多元化的投资组合回报。以高等级信用票据和利率债券为主要产品,提供基本收入;在股权资产投资中,主要寻找结构性投资机会,以中长期投资为主;通过新产品、利率债券等方式提升收益。

黄华的背后,是中欧强大的“固定收益+”团队。银河证券基金研究中心数据显示,截至2019年底,中欧基金近六年股票投资主动管理收益率为201.28%,排名2/68;债券投资主动管理收益率为56. 49%,排名6/53。

目前,黄华管理的基金业绩非常亮眼。工作两年以上,累计回报超过10%。同时,产品最大回撤控制在6%以内。

目前规模最大的是中欧双利债A。截至2020年12月21日,成立至今累计收益达到27.65%,超过业绩比较基准22%以上,年化收益率超过6%。

数据来源:同花顺 iFind,截至 2020 年 1 月2.22

通过股票和债券的结合固收类基金和权益类基金,基金的收益分配比较均衡。2017年的价值股和2019年、今年的成长股都表现不错。2018年,在股市低迷的时候,基金也取得了正收益。

数据来源:同花顺 iFind,截至 2020 年 1 月2.22

可以看出,截至三季度末,该基金持有的债券主要为国开债和银行债。此前信用债市场风险频发,但基金并未受到较大影响。

锁定一年,提升盈利体验

在产品发布方面,我注意到一个现象。在过去的一年多时间里,黄华的新品往往都有锁定期。

比如最近黄华的新产品中欧生益稳健一年混行(A类010900)期,我总结说,除了拥有经验丰富的基金经理和强大的投研团队,基金也有三个特点。

首先,我们刚才提到的一年持有期。

该基金每股锁定一年,每日开放申购,每股锁定一年,到期开放赎回。

在我看来,设置锁定期可以给基金经理更多的操作空间,Christian Mining不会因为追涨追跌而错过收益,增加交易费用。

其二、基金为部分债权混合型基金,股权资产占比0-30%。港股通标的股票不得超过股票资产的50%。

上限30%,风险会高于二级债券基金,但收益上限也提高了。

Wind数据显示,近10年偏债混合基金指数年化收益率6.60%,而同期年化波动率仅为4.22%。

最后,基金收入来源多元化。

在固定收益资产的配置中,以高等级信用票据和利率债券为主。不追求信用下沉,可以通过选择个别债券来获得票面收益。

然后,通过股票、基金、可转债等资产,争取获得弹性回报;通过新增销售、适度回购杠杆、利率债券区间等操作,提升收益空间。

股市虽好,但不要贪心。对于寻求稳定的投资者来说,中欧生益稳定的一年组合,股票和债券的均衡组合,多种提升回报的方式,值得期待。