更新时间:2021-10-27 12:24:02来源:互联网

最新披露的基金三季报显示,易方达张坤在三季度有"大动作",其管理的易方达优质精选混合,不仅股票仓位从2季度末的7成调到了3季度末的超9成,而且前十大重仓股也发生了很大变化,在修改基金合同之后,大举买入了腾讯控股、京东集团-SW等港股。

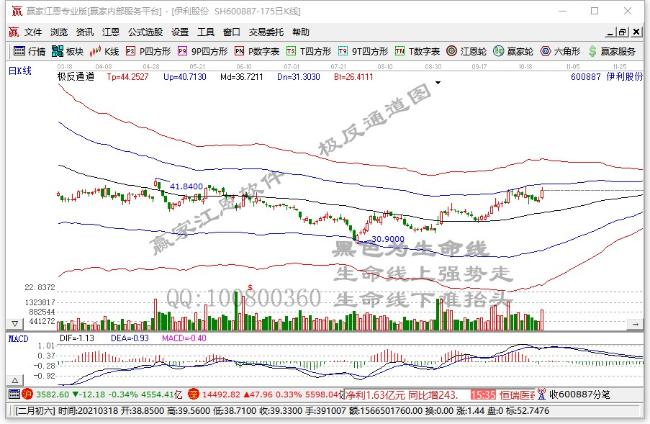

另外在易方达蓝筹精选上,同样也进行了调仓,美团-W和爱尔眼科(300015,股吧)退出前十大,伊利股份(600887,股吧)和【平安银行(000001)、股吧】(000001,股吧)新进前十大。

整体而言,张坤三季度主要增加了对消费、银行的配置,降低了医药等行业的配置。此外,张坤表示,"经过这轮下跌后,优质公司的估值已经基本合理。未来3-5年可以乐观一些。"

易方达优质精选:股票仓位从7成到超9成

先来看三季度变更基金合同的易方达优质精选混合(原易方达中小盘(110011)),此前因为基金合同的限制,易方达优质精选混合并不能投资港股市场,这也是规模一直不敢放开的原因之一。

而在修改了基金合同并且变更了基金名称之后,张坤在三季度开始了全面调仓,首先,股票仓位从2季度末的7成调到了3季度末的超9成,值得注意的是,其实在变更之前,截至9月9日,原易方达中小盘的股票仓位其实仅占基金总资产的63.57%。

可见,张坤在三季度的加仓动作还是非常明显,当然三季度仓位的提升,也和另一个因素有关,易方达优质精选混合在三季度被赎回了5亿份,也就是说,按照期末净值估算,相当于赎回了超35亿元,这也使得整体持仓即使维持不变,仓位也会被动提升。

再从重仓股方面来看,前十大重仓股的变化也很明显,一共换了8只,仅保留了贵州茅台(600519,股吧)和五粮液(000858),而且这两只个股都进行了加仓。另外8只重仓股换成了招商银行(600036,股吧)、腾讯控股、泸州老窖(000568,股吧)、伊利股份、海康威视(002415,股吧)、平安银行、香港交易所和京东集团-SW。

张坤在三季报中表示,"基金在三季度完成了基金合同的修改,并对持仓进行了较大的调整,增加了食品饮料、互联网、银行等行业的配置,降低了医药、计算机、家电等行业的配置。"

易方达蓝筹精选:伊利股份和平安银行新进前十大

张坤另一只关注度比较高的基金是易方达蓝筹精选,从三季报来看,也进行了一些调仓的动作。首先是仓位的变化,股票仓位从2季度末的90.17%上升到了3季度末的91.71%。

看上去仓位是有提升,但是也要注意到,该基金在3季度也有28亿份左右的净赎回,份额规模从期初的约298亿份下降到期末的约270亿份。

因此,如果从股票的绝对持仓数量来看,其实是被动减少了。这点从多只重仓股的持股数也能看到,香港交易所、泸州老窖、洋河股份(002304,股吧)等多只个股的持股数都有所下降。

另外,在前十大重仓股方面,变化比较大的是美团-W和爱尔眼科退出前十大,伊利股份和平安银行新进前十大。

张坤在三季报中表示:"基金在三季度略微提升了股票仓位,并对结构进行了调整,增加了食品饮料、银行等行业的配置,降低了医药、互联网等行业的配置。"

增加消费、地产、银行的配置

再来看张坤管理的另外两只基金,其中易方达亚洲精选的权益仓位同样有所提升,从2季度末的86.45%提升到了3季度末的90.65%。

相比于之前两只基金三季度出现净赎回的情况,易方达亚洲精选三季度出现了净申购的情况,三季度一共获得了14.28亿份的申购,虽然同时也有约8.8亿份的赎回,但是整体的份额依然增长超过5亿份。

重仓股方面,和2季度末相比,增持了招商银行、香港交易所、邮储银行和中国海外发展,另外,阿里巴巴-SW、唯品会、锦欣生殖退出前十大,新进前十大的是蒙牛乳业、中国财险、万科企业。整体而言,主要增加了食品饮料、 地产等行业的配置。

最后来看下易方达优质企业三年持有期混合,该基金的股票仓位也有所增加,从2季度末的89.24%增加到了3季度末的93.77%。

前十大重仓股方面,美团-W、爱尔眼科同样也退出了前十大,新进前十大的是招商银行和伊利股份。

张坤表示:"基金三季度略微提升了股票仓位,并对结构进行了调整,增加了食品饮料、银行等行业的配置,降低了医药、互联网等行业的配置。"

优质公司估值已基本合理,未来3-5年可乐观一些

除了调仓换股,记者注意到,张坤在三季报中也分享了其对于市场的一些看法。

比如在易方达优质精选混合和易方达蓝筹精选等三季报中,张坤均表示,"我们认为,企业的生意模式、护城河和行业前景共同决定了企业的定价能力,而定价能力是投资获得高回报的最持久的决定因素之一。在较短的时间内,股票通常由其他因素驱动,比如宏观经济或突发新闻,这使得投资有定价能力的高质量公司在短期看通常显得乏味,因此,投资这些高质量公司伴随的低风险只能在较长的时期才能被观察到。"

此外,张坤还表示:"受到市场对未来几个季度经济和企业盈利下行,以及对政策不确定性的担忧,一些长期经营优秀的上市公司最近股价下跌明显。我们认为,这轮下跌后,这批优质公司的估值已经基本合理。如果做一个组合,我们对其整体的生意模式、护城河和行业前景是有信心的,这些公司未来3-5年有望实现一个较高确信度的盈利复合成长。虽然我们不知道是否会有阶段性的低估(类似2018年底),但我们认为由于起点估值没有泡沫,并且优质股权总体仍是稀缺的,因此从未来3-5年来看,可以对这些公司股票的复合收益率更加乐观一些。"